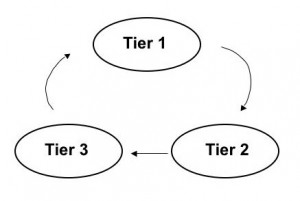

¿Que es el core capital? La crisis nos está obligando a aprender nuevos términos y uno de los que se ha puesto de moda a raíz de reforma del sistema financiero y los test de estrés a la banca y los requerimientos de Basilea y Core Capital es uno de ellos. La definición clásica de Core Capital nos dice que es el capital básico -traducción literal del inglés- de una empresa, lo que a efectos prácticos se reduce a un ratio que mide la salud financiera de una compañía, su solvencia. Este ratio, que en algunos lugares también se conoce como Tier 1 mide la relación en porcentaje entre el capital básico -fondos aportados por los accionistas de una sociedad y reservas- y las deudas de una entidad.

¿Que es el core capital? La crisis nos está obligando a aprender nuevos términos y uno de los que se ha puesto de moda a raíz de reforma del sistema financiero y los test de estrés a la banca y los requerimientos de Basilea y Core Capital es uno de ellos. La definición clásica de Core Capital nos dice que es el capital básico -traducción literal del inglés- de una empresa, lo que a efectos prácticos se reduce a un ratio que mide la salud financiera de una compañía, su solvencia. Este ratio, que en algunos lugares también se conoce como Tier 1 mide la relación en porcentaje entre el capital básico -fondos aportados por los accionistas de una sociedad y reservas- y las deudas de una entidad.

En este sentido, se entiende como capital los fondos aportados por los accionistas y como reservas los beneficios de la entidad que no se reparten entre los accionistas ni se invierten, sino que se guardan.

Una definición más técnica sería la que califica al core capital como el porcentaje que representa, en el pasivo del balance de una compañía,los fondos “no exigibles” El Core Capital es así una medida de solvencia, ya que es el dinero del que dispone la empresa en cualquier momento, de forma inmediata.

Ante este tema es bueno recordar que en el sector de la banca por ejemplo es tarea de aprobar de parte del Gobierno el tipo de recursos que llegaran a computar para calcular la nueva ratio de solvencia, en la banca podría aplicarse los criterios de Basilea III que son duros o podrían flexibilizarse.

Un caso es el de la banca española que requiere de hasta 20.000 millones de core capital aunque no está establecido ciertas pautas, así los bancos y cajas deben recibir las pautas del Gobierno mediante el decreto ley sobre el core capital y/o una serie de recursos propios de máxima calidad por lo que debe establecerse cuales son los fondos que computaran para calcular la nueva ratio de solvencia exigida.

Basilea III entiende al core capital, como «common equity Tier 1», se trata de capital puro, siendo unos fondos que permiten la subsistencia de una entidad dentro de algunos escenarios de máximo estrés. Por lo que queda bajo esto aquellos recursos que logren cumplir con las exigencias – acciones emitidas por un banco o también las reservas, el porcentaje de los beneficios que por ejemplo los bancos no distribuyen a sus inversores y dirigen para fortalecer sus recursos propios y por último las acciones emitidas por las filiales siempre que estén en la senda de lo exigido.

Así se establece que los bancos y cajas tienen que incrementar su ratio de core capital al 8% de los activos ponderados según el nivel de riesgo, pero otros señalan que este porcentaje se iría al 10% para las cajas de ahorros lo que demostraría el nivel verdadero de solvencia.

Si miramos algunos de los datos que parten del Fondo de Reestructuración Ordenada Bancaria (Frob), actualmente los activos ponderados según el riesgo de la banca española son de 1,91 billones de euros. SI finalmente se fija una ratio del 8% la inyección al sistema financiero español sería de 153.000 millones de euros de capital de primera calidad aunque resta saberse si quedará en ese porcentaje además de cuales la guía a seguir si la nueva regulación de Basilea III o Basilea II, la primera es más exigente.

Hay que hacer una precisión. El core capital es el porcentaje de fondos no exigibles en el pasivo, lo cual no quiere decir que sea un dinero del que se pueda disponer «inmediatamente.»

La inmediatez en la disposición de dinero está relacionada más bien con la liquidez.