Una vez conocida la mala noticia de la vuelta del impuesto de patrimonio como todo impuesto tiene sus defensores y sus detractores sus beneficiarios y los que lo sufren. El Impuesto de Patrimonio al fin de cuentas y más allá de las discuciones lo tendremos entre nosotros entre este 2011 y en el 2012.

Tras esto y ver que no hay vuelta atrás, nos asaltan las dudas, como de que va el impuesto de patrimonio y a quienes perjudica o beneficia. Ya lo hemos escuchado de boca de la vicepresidenta primera del Gobierno y ministra de Economía, Elena Salgado, el Impuesto de Patrimonio y alguna de las novedades que se trae.

Una de las primeras noticias que sabemos es que el mínimo exento alcanza los 700.000€, mientras que una exención hasta los 300.000€ por vivienda habitual; podemos ir más allá que estos simples datos y mencionar las novedades, desmentir algunas creencias y aclarar otras.

Primero que todo, hay que decir que dicho gravamen sobre los patrimonios no hay que tomarlo como nuevo tributo, ya veremos por qué:

Este tan ultimamente mencionado Impuesto de Patrimonio digamos que como nos explica un experto a partir de 2008 no tuvimos muchas noticias de el hasta que golpeó la puerta recientemente, se había impuesto mientras una bonificación del 100% de la cuota íntegra, aunque algunos lo vieran como eliminación no es tan así ni tan simple.

No se puede llamar nuevo impuesto ya que solo se le hace un retoque por aquí y otro por allá, y resucitarlo como si fuera tan simple pero es que con las elecciones generales adelantadas el calendario aprieta y para aprobar un nuevo impuesto demandaría más que discursos oportunistas de los partidos.

De lo que sí parece haber más que certezas es sobre la cantidad que afectará; si nos guiamos por la ministra de Economía, Elena Salgado, “tan solo” recaerá sobre unos 160.000 si hay que creerle entonces sería bastante menos que el millón de contribuyentes que se veían afectados.

Cómputo en el Patrimonio:

Dentro de lo que puede computar se encuentra lo que se entien de como patrimonio personal, esto son los bienes mobiliarios e inmobiliarios que poseemos (viviendas, coches, joyas, obras de arte, yates, y también acciones, depósitos, seguros de vida, participaciones en empresas, algunos más).

Quedando fuera en caso de tener planes de pensiones y pueden quedar también fuera determinadas obras de arte hay que estudiar los casos. Algunos debería de abonar en principio hasta 700.000€ netos, así que a preparar bolsillos.

Existen Descuentos:

Lo que se puede descontar en este caso son si tenemos deudas; Al ser el patrimonio neto, por lo que el pasivo se lo debe restar del activo, una cuenta fácil de hacer.

Por lo que tenemos que tener en cuenta que a la vivienda que pueda valer 340.000€ y sobre su techo cuelga una hipoteca de 300.000€, en esa situación para el impuesto computaría los 40.000€.

Vivienda Habitual:

La vivienda es una preocupación para estos casos, lo que hay que saber es que se le suele dar un carácter de tratamiento especial, habiendo un límite exento y/o una deducción sobre esta.

Una de las novedades son los 300.000€, por lo que el contribuyente tendrá que poner en valoración su vivienda; en caso que su valor sea menor a los 300.000€ no sumará nada.

Pero si supera dicho monto, entonces habrá que aplicarle el exceso, mientras que la diferencia que exista entre el valor de la vivienda habitual y los 300.000 euros exentos; contando con dicha cuantía, el próximo paso será sumar los demás bienes.

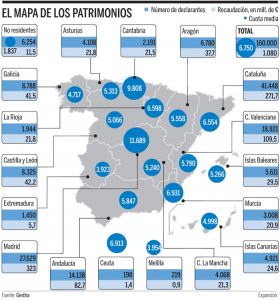

Pinchar sobre la imagen para agrandarla

Valoración del Patrimonio:

En el caso de las viviendas se llegará a valorar al mayor entre el valor catastral, el comprobado por la Administración siempre a efectos de demás tributos o el precio, contraprestación o valor de la adquisición.

Poniendo las cosas claras; las viviendas que sean nuevas serán tasadas al precio de adquisición, este punto no está exento de polémica en cuanto al precio y el momento.

Mientras que aquellas viviendas que sean tomadas como antiguas, la forma será a partir del valor catastral, este si bien siempre llegará a que ser más alto que la adquisición que se trate de décadas.

En el último caso existe la salvedad que existiera sobre la vivienda lo que se entiende como hecho imponible uno de los que más suele darse es la herencia, en dicho caso la Administración se encargó de su valor.

Productos Financieros:

Para los casos de depósitos o demás prodcutos dirigidos al ahorro serán computados según el saldo que registren cuando se deba devengar dicho impuesto.

En este último caso existe la salvedad de que puede darse cuando la cuantía se encuentre por debajo del saldo medio del último trimestre del año, en dicho caso la valoración pasará a ser la de la última media.

Demás Bienes:

Los bienese que sean vehículos, joyas, pieles con carácter suntuario, hasta embarcaciones y aeronaves deberá aplicar rigiendo los valores del mercado en dicho momento.

Pero tranquilos según dicen son para los patrimonios más altos y con el buen fin de ayudar a la recaudación y las cuentas del Estado. Claro que en especial los populares lo definen como un impuesto electoralista.

Imagen: unavivienda