No todos pueden volver del más allá pero parece que algunos impuestos descubrieron la fórmula de hacerlo sobre todo si resulta la propuesta de CiU que pretende impulsar que vuelva el Impuesto de Sucesiones cuando este fue eliminado el año pasado. Así lo pretende y ha propuesto el actual líder del partido CiU en el Parlament, Oriol Pujol.

No todos pueden volver del más allá pero parece que algunos impuestos descubrieron la fórmula de hacerlo sobre todo si resulta la propuesta de CiU que pretende impulsar que vuelva el Impuesto de Sucesiones cuando este fue eliminado el año pasado. Así lo pretende y ha propuesto el actual líder del partido CiU en el Parlament, Oriol Pujol.

Este busca que el Govern haga lo posible por que se vuelva a aplicar el impuesto de Sucesiones y Donaciones, ya que en 2011 la propia Cámara catalana lo había decidido quitar con el apoyo de la federación nacionalista y el PP. Pero en el actual contexto que es similar al de 2011 pero aumentado haga que el propio Govern, de precisar un ingreso mediante un impuesto elija la vuelta de este, y sea aplicado por un tiempo y no permanentemente.

Así a lo largo e este ejercicio o más tardar en 2013 el Govern podría decidir traer otra vez a la realidad de los contribuyentes el impuesto de Sucesiones, no estaría solo ya que podría acompañarlo algún otro impuesto nuevo ya que no basta solo en recortar y ajustar hay que recaudar el ahorro solo es la mitad del camino para las Comunidades Autónomas.

Muchos recuerdan que el Parlament en 2011 había dado por eliminado el impuesto de Sucesiones y Donaciones hasta el tercer grado de parentesco es decir el que se da entre hijos, padres y cónyuges teniendo esto efectos retroactivos contando desde el 1 de Enero de ese año hoy las necesidades hacen que deba de optar por volver a aplicarlo.

Si se toma el ejemplo de otra comunidad un ejemplo de ello es Cantabria, esta bonificará al 99% el impuesto de sucesiones en este 2012, durante el año pasado fue tramitado por el parlamento cántabro para que esta tributación que se da entre familiares de primer grado -padres, hijos, abuelos, y demás- quedará casi exentas del impuesto. Que se diera por tierra con el impuesto de sucesiones ha sido una de las bases del programa electoral del Partido Popular no solo para Cantabria sino en las que ganara las elecciones lo haría también.

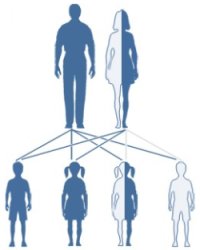

Esta es una extensa lista de los supuestos en que se deberían apoyar al momento de tener que establecer en cada uno quienes son realmente los herederos por Ley y que figura en el código civil cuando se da una sucesión intestada es decir sin dar el testamento, son los siguientes supuestos:

-En caso que el causante tuviese hijos y viudo:

Lo que fuese hereditario neto será dividido en tantas partes iguales como hijos tenga.

-Cuando el causante tuviese hijos y cónyuge:

El cónyuge viudo tendrá derecho a un tercio del hereditario neto, mientras que las demás partes deberá dividirse en tantas partes iguales como hijos tenga el causante.

-Si el causante tuviese hijos y nietos:

En este caso les corresponde la sucesión los nietos del ascendiente fallecido, cuando el causante aún tenga hijos que concurran a ella. En este caso sus nietos tendrán derecho de representación en la sucesión, no heredarán más de lo que le correspondería heredar a su representado.

Deberá dividirse el caudal hereditario neto entre el número de hijos, con los representados por sus descendientes, y la parte correspondiente a éstos últimos se dividirá entre ellos.

-En caso que el causante tuviera hijos, nietos y cónyuge:

Similar a lo visto en el último ejemplo la diferencia se da en que se extraerá del caudal hereditario un tercio del mismo que corresponde al cónyuge viudo.

-Cuando el causante tuviese nietos y los hijos y estos fallecieran antes:

Así sus nietos pasarán a heredar por representación. El monto hereditario neto será repartido en tantas partes como número de hijos fueran representados por sus descendientes y cada parte se dividirá entre los mismos.

-Si el causante tuviese solo nietos y cónyuge:

El cónyuge viudo por derecho accederá al usufructo de un tercio del caudal hereditario neto, la demás parte será dividida como se ha visto en el último caso.

-Cuando el causante no tuviese hijos, ni cónyuge, pero si padres:

El caudal hereditario será repartido entre éstos.

–Cuando el causante no tuviese hijos, y si padres y cónyuge:

El cónyuge viudo podrá acceder al usufructo de la mitad del caudal hereditario neto. Lo que quede será repartido entre los padres.

-Cuando el causante no tuviese herederos en línea descendente, ni ascendente, y si cónyuge:

El cónyuge viudo podrá acceder al total del caudal hereditario neto.

-Cuando el causante no tuviese herederos en línea descendente, ni ascendente, ni cónyuge, y si hermanos:

El caudal hereditario deberá dividirse como en tantas partes como hermanos tenga.

-En caso que el causante no tuviese herederos en línea descendente, ni ascendente, ni cónyuge, y si hermanos y sobrinos (hijos de hermanos):

En este caso les corresponderá solo la sucesión los sobrinos cuando su padre falleciera antes que causante, y cuando éste tuviera hermanos que fueran a la sucesión.

Mientras que sus sobrinos contarán a derecho de representación en la sucesión, pero no heredarán más de lo que le correspondería heredar a su representado. Deberá dividirse el caudal hereditario entre el número de hermanos, y los representados por sus descendientes y luego la parte correspondiente a estos se dividirá entre ellos.

-Cuando el causante no contara con herederos en línea descendente, ni ascendente, ni cónyuge, ni hermanos, y si sobrinos (hijos de hermanos):

En este caso el caudal hereditario neto tendrá que repartirse entre todos los sobrinos por partes iguales.

Fuente: http://www.impuestodesucesiones.es/

Imagen: http://andresvasquez9-2.blogspot.com.ar/