Ben Bernanke, desde la Reserva Federal comunicó un Third Quantitative easing (QE3) con el objetivo de airear esa hambrienta economía, basado en el apoyo a la tasa de paro y el ingente aumento de la deuda americana, cifrada en 16 billones, la cual aumenta en 2,46 millones de dólares por minuto, y se estima el siguiente estudio:

- – 17 billones de dólares el 10 de junio de 2013

- – 18 billones de dólares el 23 de marzo de 2014

- – 19 billones de dólares el 3 de enero de 2015

- – 20 billones de dólares el 16 de octubre de 2015

La Fed distribuirá 40 mil millones en valores hipotecarios, es decir, en activos tóxicos. (sub-prime, por ejemplo). Lo que se busca es devaluar el dólar para que no caigan las fábricas, como lleva intentando desde bastante tiempo, por lo que es normal que veamos alzas en el EUR/USD. El problema llega ahora, el BCE y la FED está quedando claro que no quieren tener una divisa fuerte, por lo que quieren debilitar el máximo posible.

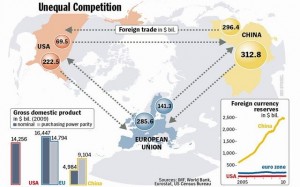

Parece un guiño claro a la Escuela de Chicago: aumentar exportaciones y limitar importaciones, debilitar la divisa para conseguir competitividad, reglar por último, el saldo comercial y tasa de paro. Pero esta disputa entre el USD/EUR, directamente apuestan a lo mismo, nos dirigimos a un hundimiento más propenso. Y no hay que recordar la falta de Unión Europea fiscal y bancaria, aún en trámites, con la consolidada United States para sabes quién podrá presionar más.

Se puede apreciar de manera muy clara la diferencia entre BCE y la FED. Mientras el primero sólo tiene como mandato en sus estatutos el control de inflación (precios), en el segundo se amplia al empleo y al crecimiento. No hay mejor revulsivo que una cuota del mismo veneno, por lo cual, nos encontramos ante un sprint devaluatorio en el frente de batalla. Sin límite de tiempo, a 40.000 mill por mes, se dirige al declive y a una posible estanflación, pero todo dependerá de la elecciones entre Romney y Obama.

Lo voy a decir muy vagamente, la reacción de China, han sustentado la oferta de dinero en las reservas internacionales, el crédito interno no suele ser positivo, pues está repleto de dólares, por lo que la inflación será clave allí. China ya aportó sus medidas justo después de las primas del BCE y hoy mismo Japón está devaluando, ya que avisa de una posible intervención en los mercados de divisas. «Los acontecimientos en el extranjero deben ser tenidos en cuenta para guiar la política económica, incluyendo la política monetaria», dijo Furukawa acerca del estímulo.

El eurogrupo debería poner en marcha inmediatamente una tasa Tobin, pero debe ser a pleno nivel, y con esto me refiero a esas tasas como se estipularon en su momento en Francia, próximamente en España, ya que penar la especulación es peligroso, es trascendental su acción en los mercados, pero siempre quedará operar con swaps. Los flujos de «hot money» que se avecinan, podrían resultar con más calma si se implanta.

Adjunto un interesante vídeo sobre la economía de EEUU.

@TroikaEconomica