En medio de la lucha contra la morosidad y la economía sumergida y otros males que afectan a la economía interna de España, por parte de Hacienda, un 40% de las empresas españolas estima que «bastante o muy probable» recibir una visita de inspección de Hacienda en lo referido a los precios de transferencia, -estos son los precios fijados en operaciones entre empresas que pertenecen a un mismo grupo-. Así lo demuestra la encuesta de KPMG sobre una muestra de 150 directivos españoles.

Es que estos directivos temen recibir esta visita poco agradable para ello, ya que parte del Plan de Control Tributario de 2011, en el que se establece que los precios de transferencia serán una de las prioridades de la Agencia Tributaria.

El principal objetivo de Hacienda respecto a esto es el de evitar que las multinacionales, se basen en estas operaciones comerciales en las filiales de los diferentes países donde están presentes y con ello modificar la base imponible del impuesto sobre sociedades, lo que hace que muchas de ellas abusen de esta fórmula y reduzcan la factura tributaria.

Lo referido a los precios de transferencia se han vuelto un tema delicado, sobre todo cuando la legislación le exige a las empresas a que demuestren además de documentar que fijaron un precio de mercado en una operación intragrupo y el cargo de la prueba suele recae sobre las sociedades.

Por lo que desde el Ministerio de Hacienda se les recomienda a las empresas, en caso de dudar al tasar una operación vinculada, previamente lleven a cabo acuerdos previos de valoración. De esta forma la empresa y Hacienda logran fijar el precio de transferencia.

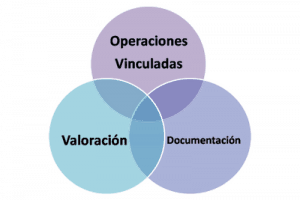

A todo ello conviene repasar de qué van las Operaciones Vinculadas:

Se corresponden con transmisiones de bienes y prestaciones de servicios entre las sociedades y sus socios. Sus administradores. Otras sociedades con accionariado de al menos el 25%. Familiares más directos de los socios y administradores. Actualmente existen diferencias entre la anterior y la actual regulación.

Previamente:

Anteriormente tenía validez el valor contabilizado de adquisición, pero excepto si la Inspección lo reprobaba, y en dicho caso era la propia Inspección debía demostrar que dicho valor de adquisición no era equivalente al valor de mercado, y poder modificarlo.

Ante dicha situación y en caso que efectivamente la Inspección modificara el valor declarado, debía llevarlo a cabo en el mismo tiempo para ambas partes, esto hacía que para una parte representara ingresos y para la otra gastos, neutralizando el efecto fiscal de la regularización. Tampoco existía la posibilidad de sanciones por no declarar el precio de mercado.

Por lo que el contribuyente si demostraba desacuerdo ante el valor modificado por parte de la Inspección, debía recurrir, quedando suspendida la ejecución de liquidación de la Inspección esperando la resolución.

Actualmente:

Es de carácter obligatorio que el contribuyente pueda demostrar que las operaciones vinculadas han sido por el valor de mercado, y debidamente documentado y actualizado, para aportarla a la Inspección.

Más allá de del “ajuste bilateral” ligado a que figuren más ingresos para una parte y menos gastos para la otra. La Inspección pone en marcha el nuevo “ajuste secundario”, que permite que los mayores ingresos imputados a una parte no pueden deducirse por gasto en la otra parte.

Además existen una serie de sanciones especiales dirigida a operaciones vinculadas, y que deriven por la incorrección de la valoración contabilizada y por la no elaboración o de forma defectuosa de la documentación exigida.

Si existiera un recurso, ahora solamente puede suspenderse la liquidación realizada por la Inspección.

Fuente: operacionesvinculadas

Imagen: blogdeantonioesteban